MacroInsights #08

Fernando Gutiérrez del Arroyo González, Juan Pablo Riesgo, Manuel Hidalgo Pérez, Jorge Galindo, Teresa Raigada

20 Jun, 2024

Coyuntura macro, enfoque global y perspectiva micro para junio de 2024.

Coyuntura macro

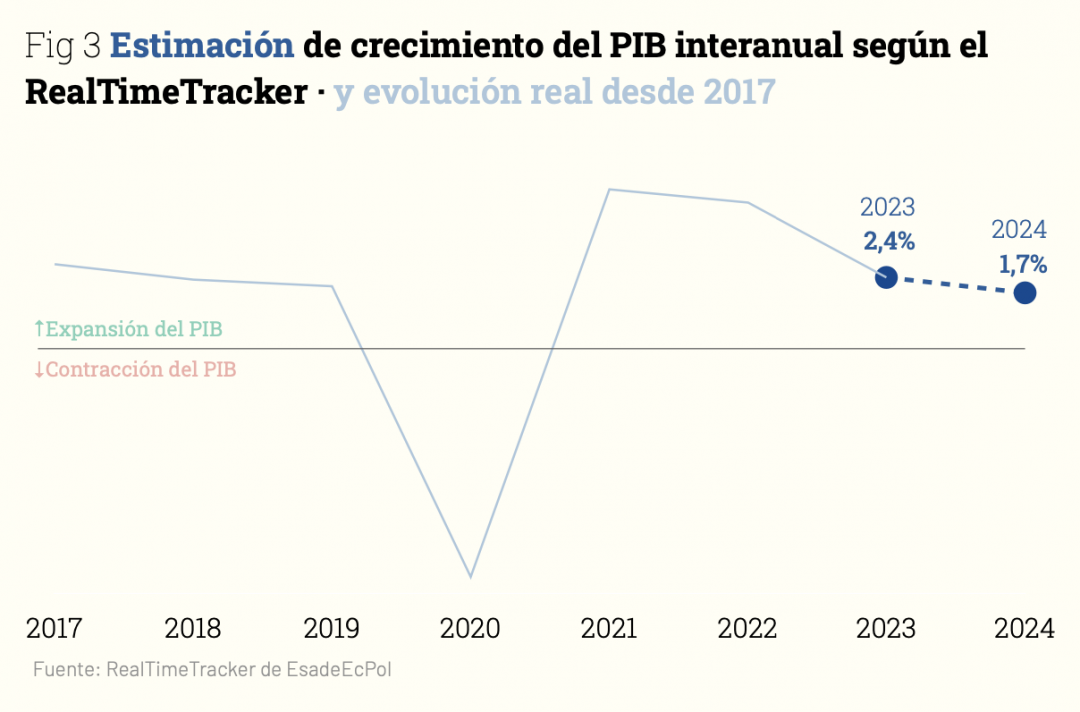

El RealTimeTracker, nuestro modelo de seguimiento y pronóstico en tiempo real, estima que el crecimiento trimestral del PIB se situaría de +0,4% a +0,5% en el 2T24, moderándose frente al 0,7% del 1T24. El balance de riesgos no ha cambiado sustancialmente y el avance anual se mantendría en el +2,3%, aunque con un leve sesgo bajista.

Enfoque global

La Unión Bancaria y la del Mercado de Capitales constituyen los dos hitos más relevantes en el horizonte de construir músculo de capital común en Europa.

– La crisis del euro impulsó la creación de la Unión Bancaria en 2014, que incluye una normativa unificada, la supervisión de 112 bancos significativos bajo el BCE, y el Mecanismo Único de Resolución. Aún queda por completar un seguro de depósitos común, cuya primera fase ha sido reactivada por el Parlamento Europeo en marzo de 2024. Se espera que se adopte en 2025, con una acumulación progresiva de fondos sin exigir nuevas aportaciones a los bancos en países como España. En 2029, la Comisión presentará una nueva propuesta para avanzar hacia la mutualización plena del fondo.

– La Unión del Mercado de Capitales está en fase más embrionaria y sujeta al impulso en este nuevo ciclo político europeo, una vez superadas barreras coyunturales (Brexit, pandemia). Las alternativas consideradas en este contexto van desde las más coordinadas, como una unión de ahorros e inversión (propuesta Letta) ,hasta las uniones de varias velocidades (que ponen sobre la mesa Francia o Alemania). La siguiente Comisión y Consejo darán señales desde finales del 24/inicios del 25 sobre la voluntad política y sus rutas más probables.

Perspectiva micro

Existe un considerable desajuste entre oferta (insuficiente) y demanda de capital en la Eurozona: un 40% de empresas encuestadas por el BCE adujeron como muy significativa la dificultad de realizar inversiones verdes por esta razón.

A esto se suma que la UE tiene una capitalización sesgada hacia la banca, y con mercados financieros más acotados que EEUU, lastrando las capacidades de inversión de las empresas europeas y las transformaciones pendientes.

Si la Unión del Mercado de Capitales se culminara, empresas y ahorradores en sectores de alto contenido innovador podrían beneficiarse de unos mercados más profundos. Suponiendo que gracias a esto los países UE27 se situaran en el equivalente del top 25% actual en performance financiera y de capitales, hasta medio billón de financiación por año para toda la UE27 según proyecciones de escenarios de New Financial. En España, esto implicaría, de acuerdo con el think tank financiero, hasta 1.200M€ de capital inicial adicional en salidas a bolsa por año, 19.000M€ en emisiones de bonos, o 15.700M€ en capitalización de PYMEs.

Economista especializado en finanzas sostenibles, regulación ESG y análisis regulatorio. Actualmente, director de control interno ESG en Banco Sabadell. Ha trabajado en el Banco de España, en Solchaga Recio & Asociados y Metyis.

Ver perfil

Project Manager & Content Curator, EsadeEcPol. Licenciada en Economía y Derecho por la UC3M, Master en Administración Pública por la London School of Economics.

Ver perfil