Los efectos de la inflación en el IRPF de las rentas medias-bajas y cómo amortiguarlos mejor

Francisco de la Torre, Carlos Victoria

28 febr., 2023

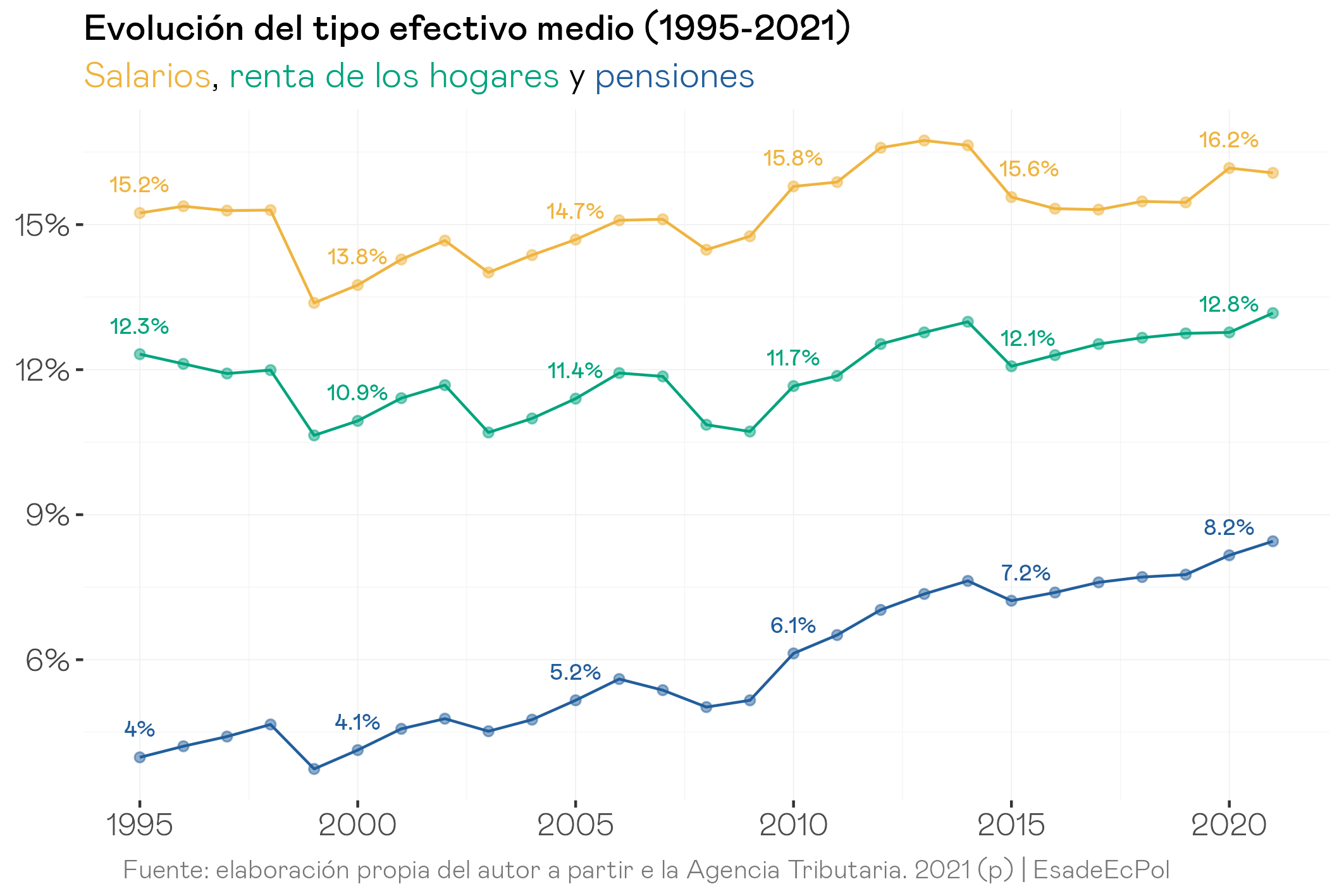

La progresividad del sistema fiscal español descansa fundamentalmente en el IRPF. Sin embargo, el tipo marginal que expresa esta progresividad tiene un comportamiento errático: pasa del 0% hasta los 15.000 euros a incrementarse en 43 puntos en niveles de rentas bajas, para posteriormente reducirse nuevamente en las rentas medias. El ejemplo más extremo de esta anomalía se da para quienes ganan entre 15.000 y 20.000 euros anuales, un tramo que comprende a millones de contribuyentes: para ellos, de cada euro que ganan por encima de 15.000, un altísimo porcentaje va al IRPF.

→ Por ejemplo: si a un contribuyente con una base imponible de 15.000€ que vienen de su salario le aumentan el sueldo en 1.500€ (un 10%), el sistema actual le retendría 645€ (un tipo marginal del 43%). En cambio, un contribuyente que gane 26.000€ con un aumento idéntico del 10% solo pagaría un tipo marginal sobre ese extra de ingresos de aproximadamente el 30%.

En un contexto de alta inflación, esto implica que los contribuyentes en este tramo no vean apenas actualizado su poder adquisitivo real, porque la mayoría de las subidas se verían afectadas por este elevado tipo marginal.

→ En el ejemplo anterior, con una inflación anual del 8,4% como la que tuvo España en 2022, pasar de 15.000€ netos a 15.718€ no cubriría lo necesario para mantener el poder adquisitivo (que serían 16.260€).

En paralelo, el hecho de que la obligación de declarar solo se generalice en 22.000€ y que, a pesar de todo, la retención aplicada por defecto sea menor que el impuesto que resultaría en caso de presentar declaración crea importantes incentivos a no declarar.

La reciente reforma del IRPF de 2022, activada en 2023, se une a la aprobada en 2018 para reducir la fiscalidad del colectivo de menores rentas, amortiguando al mismo tiempo el impacto de la inflación en la tributación de este colectivo. Sin embargo, ambas reformas han consolidado dos tarifas diferentes para declarantes y no declarantes: varios millones de contribuyentes soportan unas retenciones inferiores a la tarifa del IRPF y no tienen obligación de declarar. Esto, pese a ser en general una ventaja para estos contribuyentes, genera distorsiones, asimetrías y situaciones injustas en el IRPF, además de impedir la universalización de la declaración.

Para solventar estos desequilibrios, proponemos reducir la diferencia entre la retención en los ingresos por defecto y el tipo que se derivaría de presentar declaración, introduciendo una deducción que sea equivalente a la diferencia de esa retención en los ingresos y la cuota que correspondería a cada declarante. Esto:

→ Es más viable técnica y políticamente en el corto plazo que otras alternativas más ambiciosas pero complicadas, como sería la fusión de ambos tipos.

→ Amplía de facto el incentivo de presentar declaración hasta generalizarla al máximo posible de población por encima del umbral mínimo, pero sin cargar de manera adicional ni tocar excesivamente los impuestos asumidos por una población en situación potencialmente vulnerable.

A medio plazo, además, habría que considerar:

→ Actualizar el IRPF efectivo de las rentas media-bajas que absorben impactos inflacionarios

desproporcionados para aminorarlos, especialmente si volvemos a una situación de tasas

de inflación más significativas a las observadas antes de 2021.

→ Promover la extensión de la declaración de IRPF más allá de la solución de corto plazo

arriba descrita.

Además, con la universalización de la declaración del IRPF sería factible articular una política social y de rentas más eficaz y mucho menos costosa en términos administrativos, tanto en el

caso de ayudas puntuales en situaciones de crisis (ayuda de 200 euros, rentas de emergencia…), como en el caso de políticas estructurales como el ingreso mínimo vital o impuestos negativos

sobre la renta/complementos salariales.